こんにちは。ジェネレーションB、運営者のTAKUです。

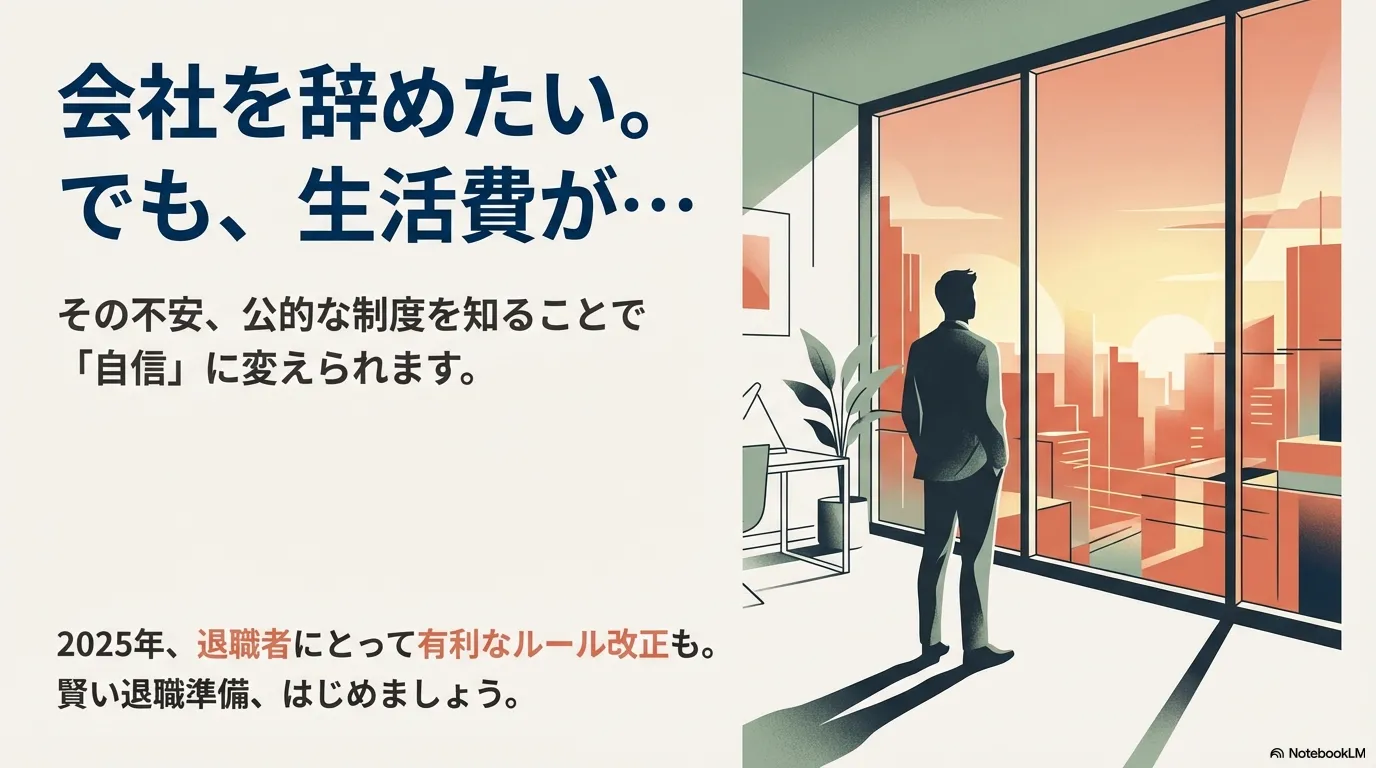

退職後にやることの手続きって、正直ややこしいですよね。

健康保険の任意継続にするのか、国民健康保険にするのか、家族の扶養に入れるのか。

国民年金は第1号なのか第3号なのか。

ハローワークで失業保険を申請するなら、離職票がいつ届くのか、もし来ない場合どうするのか。

源泉徴収票や退職所得源泉票、退職証明書はいつ必要で、確定申告や住民税はどうなるのか。

ここ、気になりますよね。

この記事では、退職後にやることの手続きを「期限」と「状況別」で整理して、あなたが次に何をすればいいかを迷わないようにまとめます。

数字はあくまで一般的な目安として扱い、最終確認は公式サイトや窓口でお願いします。

判断に迷うときは、社会保険労務士や税理士など専門家に相談するのが安心です。

この記事でわかること

- 退職後にやることの手続きの全体像と期限の目安

- 健康保険の3択(任意継続・国民健康保険・扶養)の選び方

- 国民年金の切り替えと免除・猶予の考え方

- 失業保険・税金(確定申告・住民税)で詰まらないコツ

退職後にやることの手続き一覧

まずは全体の地図を作ります。

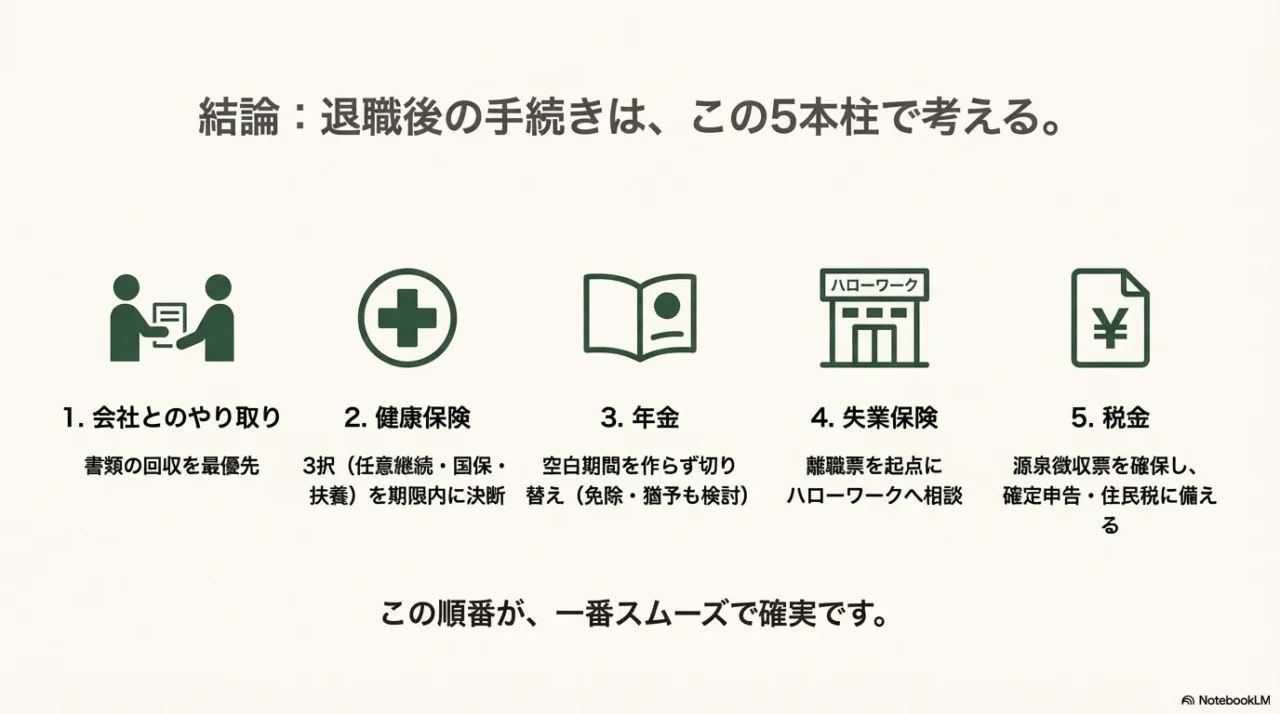

退職後の手続きは、ざっくり言うと「会社とのやり取り」「健康保険」「年金」「失業保険」「税金」の5本柱。

順番を間違えると手戻りが増えるので、ここでは期限の目安とセットで、最短ルートを作っていきます。

1-1. 期限14日・20日・1か月の早見表

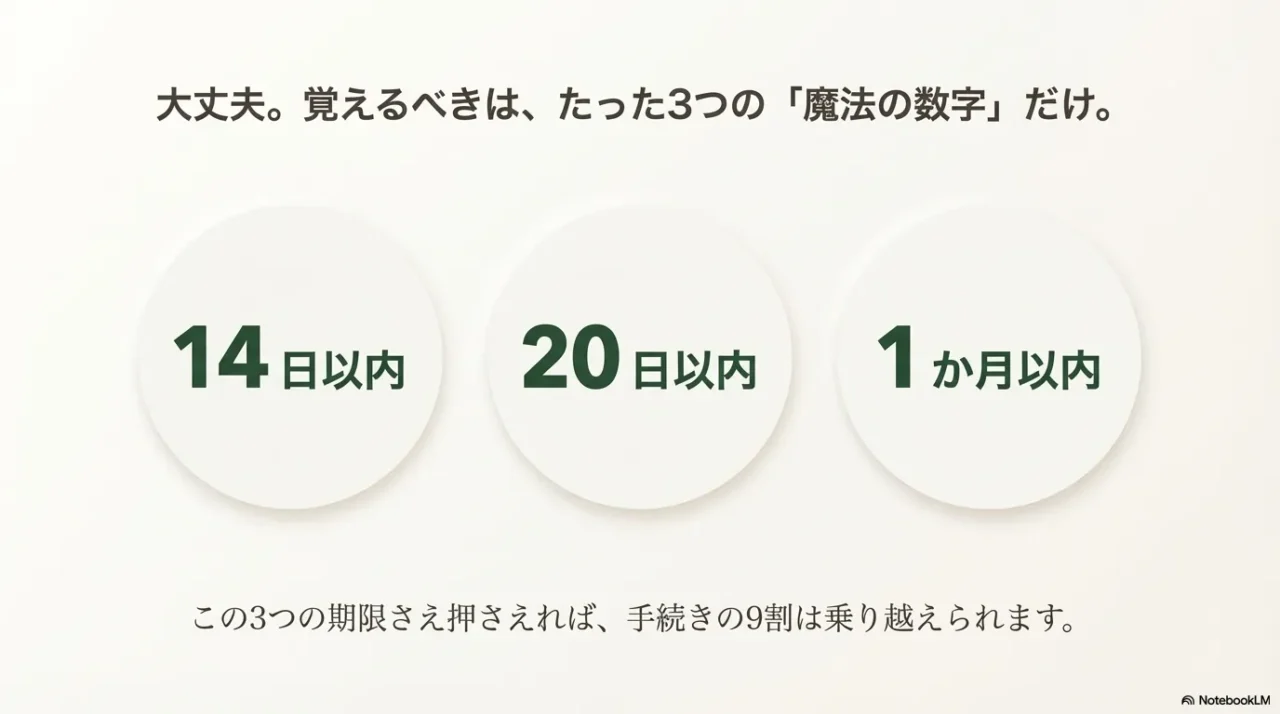

退職後にいちばん大事なのは、期限のある手続きを先に片付けることです。

特に「健康保険」と「年金」は、無保険・無年金の期間を作らないためにも早めが安心です。

とはいえ、あなたが焦るべきポイントは実はシンプルで、「14日」「20日」「1か月」という3つの期限の目安だけ押さえれば、だいたいの事故は回避できます。

退職後って、気持ちも生活リズムもガタッと変わるので、頭が回らなくなるのも普通です。

だからこそ、最初に“期限ベースの地図”を作って、そこに沿って淡々と処理するのが強いですよ。

まず押さえる期限の目安(自治体・加入先で違いがあるので、最終確認は必ず窓口で)

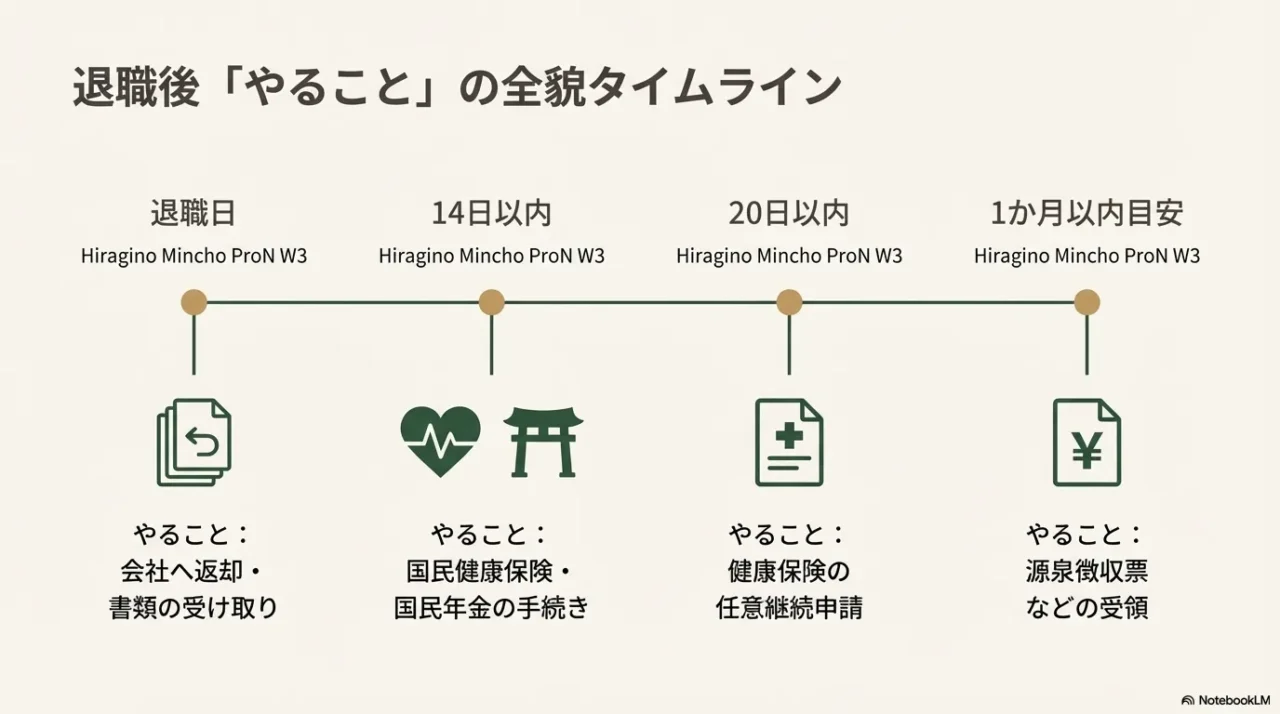

| 期限の目安 | やること | 主な窓口 | つまずきポイント |

|---|---|---|---|

| 退職直後 | 会社へ返却・書類受け取り | 会社 | 離職票や源泉徴収票の未着 |

| 14日以内 | 国民健康保険の加入 | 市区町村 | 任意継続と迷って期限を過ぎる |

| 14日以内 | 国民年金(第1号)の手続き | 市区町村・年金窓口 | 転職予定が曖昧で放置しがち |

| 14日以内目安 | 国民年金(第3号)扶養の手続き | 配偶者の勤務先等 | 健康保険の扶養認定とセット |

| 20日以内 | 健康保険の任意継続申請 | 協会けんぽ・健保組合 | 期限を過ぎると原則選べない |

| 1か月以内目安 | 源泉徴収票・退職所得源泉票の受領 | 会社 | 確定申告・年末調整で詰む |

書類って、集めるより“無くさない仕組み”を作る方が大事だったりします。

私は保管場所を固定した瞬間にラクになりました。

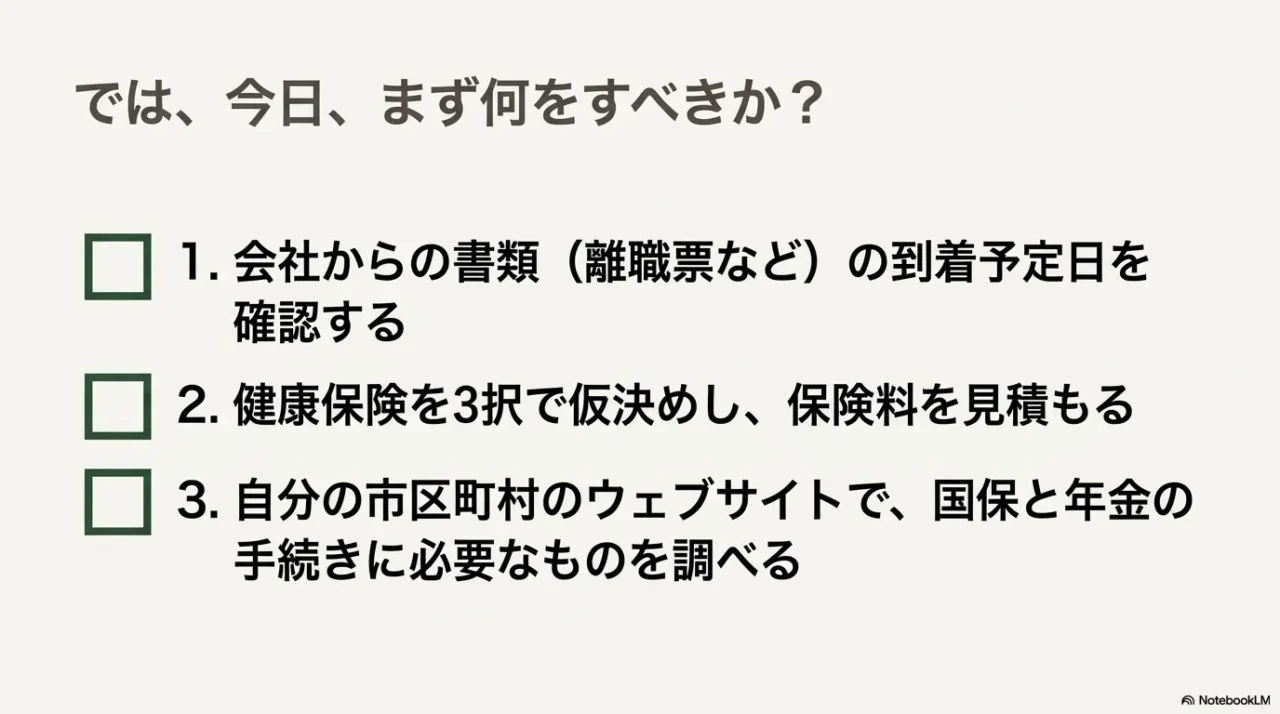

まずは「今日やること」を固定する

期限を覚えるだけだと、結局「じゃあ私は何から?」で止まります。

ここ、気になりますよね。

私がいつもおすすめしているのは、退職直後は次の3つだけを“固定タスク”にすることです。

細かい条件分岐は、そのあとでOKです。

退職直後の固定タスク(まずこれだけ)

- 会社から受け取る書類の到着予定日を確認する(離職票・源泉徴収票など)

- 健康保険を3択で仮決めする(任意継続・国保・扶養)

- 無職期間があるなら年金の手続きを調べて予約する

ポイントは、健康保険は14日と20日で期限が分かれるところ。

迷うなら「保険料の見積もり」と「次の働き方(転職・扶養・独立)」を軸に決めると、判断がラクですよ。

そしてもう一個。

期限って“過ぎたら終わり”に見えますが、実務では「事情を説明して相談」「必要書類を揃えて後追い」みたいな対応が起こることもあります。

ただ、それは自治体や窓口の判断次第で、あなたがコントロールできません。

だからこそ、最初から“期限内に動く前提”で組むのが安全です。

期限はあくまで一般的な目安です。

自治体や加入先の運用、必要書類はケースで変わります。

最終確認は公式案内・窓口で行い、迷う場合は専門家(社労士・税理士)へ相談してください。

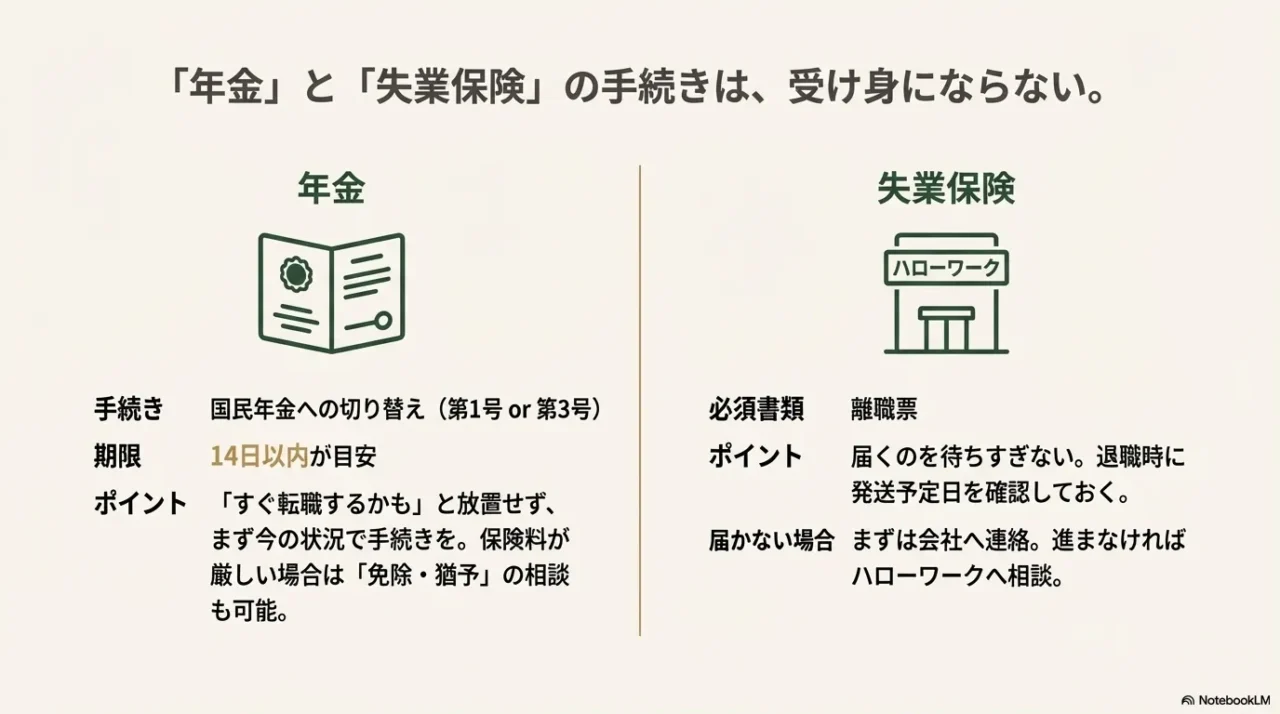

1-2. 離職票いつ届く・来ない

失業保険(雇用保険の基本手当)を考えるなら、まず必要になるのが離職票です。

ここでのコツはシンプルで、届くのを待ちすぎないこと。

離職票が絡むと、退職後の動き方が一気に“受け身”になりがちなんですよね。

「会社が送ってくれるまで何もできない…」みたいな。

でも、現実はそうでもなくて、あなた側でできる準備は意外とあります。

順番さえ押さえれば、精神的にもかなりラクになりますよ。

離職票が必要になる場面

ハローワークでの手続きは、求職の申込み→離職票の提出→受給資格の決定、という流れが基本になります。

なので、離職票がないとスタートが切りにくいんですよね。

さらに、離職票は「ただの紙」じゃなくて、離職理由や賃金の情報が記載されるので、手当の扱いにも影響しやすいです。

たとえば自己都合なのか、会社都合なのか、やむを得ない事情があるのか。

このあたりはケースで判断が分かれることもあるので、記載内容を見たら“なんとなく”で流さずに目を通すのが大事です。

いつ届く?の目安と、先にやっておく準備

到着のタイミングは会社の手続き状況でズレます。

だから私は、退職日が近づいた段階で「離職票はいつ頃発送予定ですか?」を一度聞いておくのをおすすめしています。

ここを聞けるだけで、待ち時間の不安がグッと減ります。

そして、離職票を待っている間にやっておくと良いのが次の準備です。

離職票が届くまでにやる準備

- 身分確認書類やマイナンバー確認書類をまとめておく

- 退職日・最終出勤日・有給消化の有無などをメモしておく

- 失業保険をもらうなら、求職活動の方針をざっくり決めておく

- 健康保険・年金の手続きを先に進められるか確認する

手続きって結局“紙”が強い場面があります。

家で印刷・コピーがサクッとできると、役所やハローワークでの手戻りが減りますよ。

届かないときの動き方

「まだ来てないんだけど…」となったら、まずは会社の担当に状況確認。

郵送なら発送日を聞いておくと安心です。

それでも進まない場合は、早めにハローワークへ相談して、今できる手続きを確認しましょう。

状況によっては、離職票が手元にない段階でも案内される手続きがあることもあります(運用は管轄で異なるので確認必須)。

もう一つ大事なのが、退職後の生活費の見通しです。

失業保険の流れには待期や給付制限が絡むことがあるので、入金が遅れる可能性もあります。

ここは「想定より遅れるかも」を前提に、固定費(家賃・通信費・保険料)を一度並べておくといいですよ。

焦りが減ります。

TAKUのメモ

離職票は「必要な人にとっては最優先書類」です。転職予定があっても、空白期間が少しでもあるなら、念のため受け取りを急いでおくと後がラクですよ。

1-3. 雇用保険被保険者証の再交付

雇用保険被保険者証は、次の職場で雇用保険に加入する際に必要になることが多い書類です。

意外と「どこいったっけ」で消えがちなので、先に保管場所を決めてしまうのがおすすめ。

この書類の役割はシンプルで、雇用保険の“あなたの番号”をスムーズに確認するためのものです。

だから、紙そのものが神アイテムというより、番号が確認できることが重要なんですよね。

ここを理解しておくと、紛失したときも過度にパニックにならずに済みます。

どんなときに使う?

転職先で入社手続きが始まると、雇用保険の番号を確認する流れになります。

被保険者証があるとスムーズです。

ない場合でも手続き自体が完全に止まるとは限りませんが、確認に時間がかかることがあります。

また、転職が続く人ほど「前職の手続きの抜け漏れ」が起きやすいです。

たとえば、入社日が迫っているのに必要書類が揃っていない、みたいなやつ。

そういうときに被保険者証があると、話が早いんですよ。

なくしたらどうする?

紛失した場合は再交付の手続きが可能です。

再交付の窓口や必要書類は状況で変わるので、まずは転職先の人事やハローワークなど、案内された窓口に確認してください。

「早めに言う」だけでリカバリーしやすくなります。

ここでのコツは、なくした事実を隠さないこと。

入社手続きって、書類が揃う前提でスケジュールが組まれているので、遅れそうなら早めに共有した方が、むしろ信頼されます。

逆にギリギリまで黙っていると、相手も対応が取りにくいんですよね。

保管のベストプラクティス

私は、退職後にもらう紙を一つのクリアファイルにまとめて、スマホで写真も撮っておく派です。

もちろん個人情報なので取り扱いには注意が必要ですが、「紛失」「汚損」「どこに置いたか忘れる」を防ぐには、物理とデジタルの二段構えが強いです。

個人情報が含まれる書類や画像データは、取り扱いに注意してください。

共有端末への保存や第三者への送信は避け、保管方法に不安がある場合は専門家や窓口の案内に従ってください。

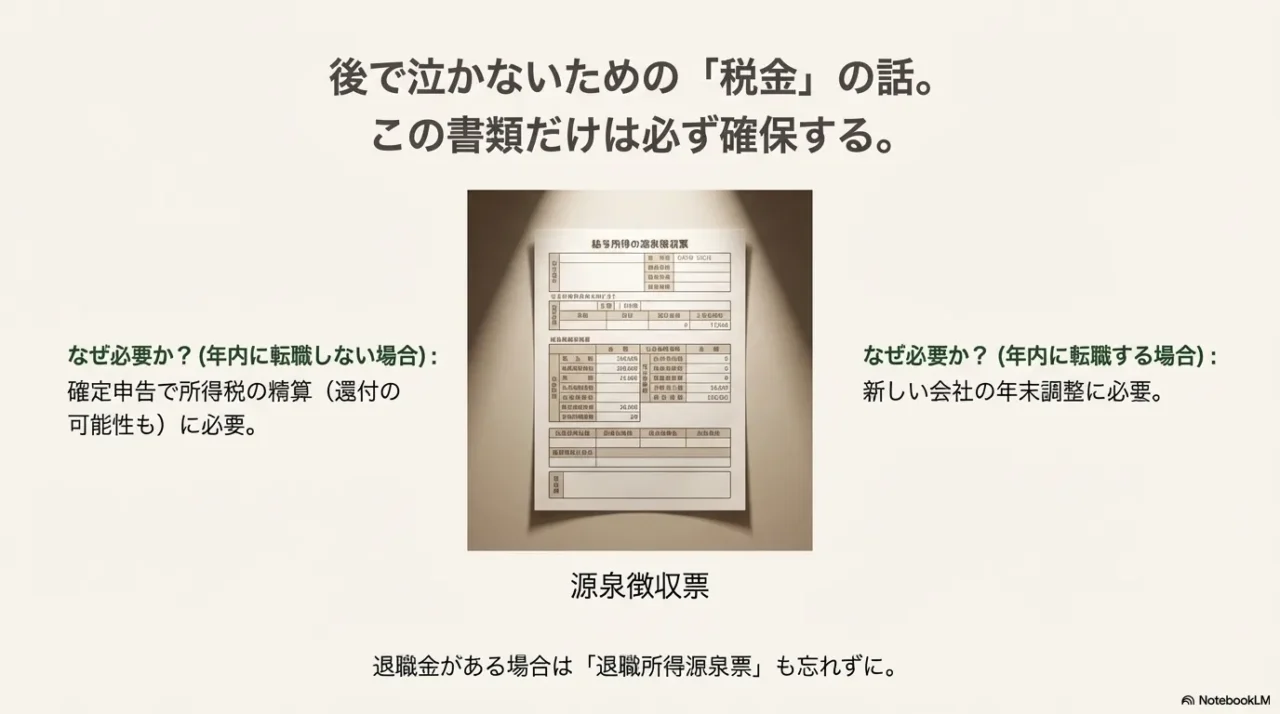

1-4. 源泉徴収票・退職所得源泉票・退職証明書

税金まわりで詰む人が多いのが、この3点セットです。

特に源泉徴収票は、年末調整や確定申告の材料になるので、退職後に必ず回収する書類だと思ってください。

退職後って、健康保険や年金の手続きがバタバタして「税金はあとでいいや」ってなりがちです。

でも、税金関係は“後回しにしても勝手に進む”のが怖いところ。

住民税の通知は突然来ますし、確定申告の時期に源泉徴収票が見つからないと、詰みます。

だから先に“回収・保管・確認”まで済ませるのが正解です。

源泉徴収票は何のため?

年の途中で退職して、年内に転職しない場合は、年末調整ができません。

そうすると所得税が払いすぎ・足りなさが出る可能性があり、確定申告で精算することになります。

転職する場合も、転職先の年末調整で前職分が必要になるケースがあります。

ここでよくあるのが、「転職先が決まったから確定申告いらないでしょ?」と思っていたら、転職先に前職の源泉徴収票を出す期限があって慌てるパターン。

年末調整の締切は会社によって違うので、早めに提出するのが安全です。

退職金が出るなら退職所得源泉票

退職金が出る場合は、退職所得に関する書類(退職所得源泉票など)も大事です。

医療費控除などで確定申告をするなら、退職所得の扱いも含めて整理が必要になることがあります。

退職金は「退職所得」として扱われるのが基本ですが、申告の有無や書類の提出状況で税額が変わることもあります。

ここは断定しないでおきますが、“退職金が出る=税金ゼロ”ではないので、書類は必ず取っておきましょう。

退職証明書が必要になるケース

健康保険の任意継続などで「退職した事実」や「資格喪失」を確認する目的で、退職証明書が求められることがあります。

全部のケースで必須ではないですが、言われてから慌てないように「出せる状態」にしておくと安心です。

私の感覚だと、退職証明書は「言われたら出す書類」になりがちです。

だからこそ、会社に連絡しやすいタイミング(退職直後)に、発行できるかだけ確認しておくとラクですよ。

時間が経つほど依頼のハードルが上がるんですよね。

この3点セットのおすすめ保管術

- クリアファイルを「退職手続き用」で一冊作る

- 源泉徴収票・退職所得源泉票は写真かPDFで控えを作る

- 提出が必要なタイミング(転職先・確定申告)をカレンダーにメモ

書類が増える時期ほど、紙のままだと迷子になります。

私はまず“全部スキャンして一箇所に集める”のが最短だと思ってます。

なお、「退職時にもらえるお金」や失業保険・税金の全体像を先に把握したいなら、私が別でまとめた記事も参考になるかもです。

退職する時にもらえるお金と受給手続きの全体像で、制度の見取り図を先に作れます。

税金の扱いは個別事情(扶養・副業・控除・退職金の有無など)で変わります。

確定申告が必要か迷う場合は、税務署の案内を確認しつつ、税理士など専門家への相談も検討してください。

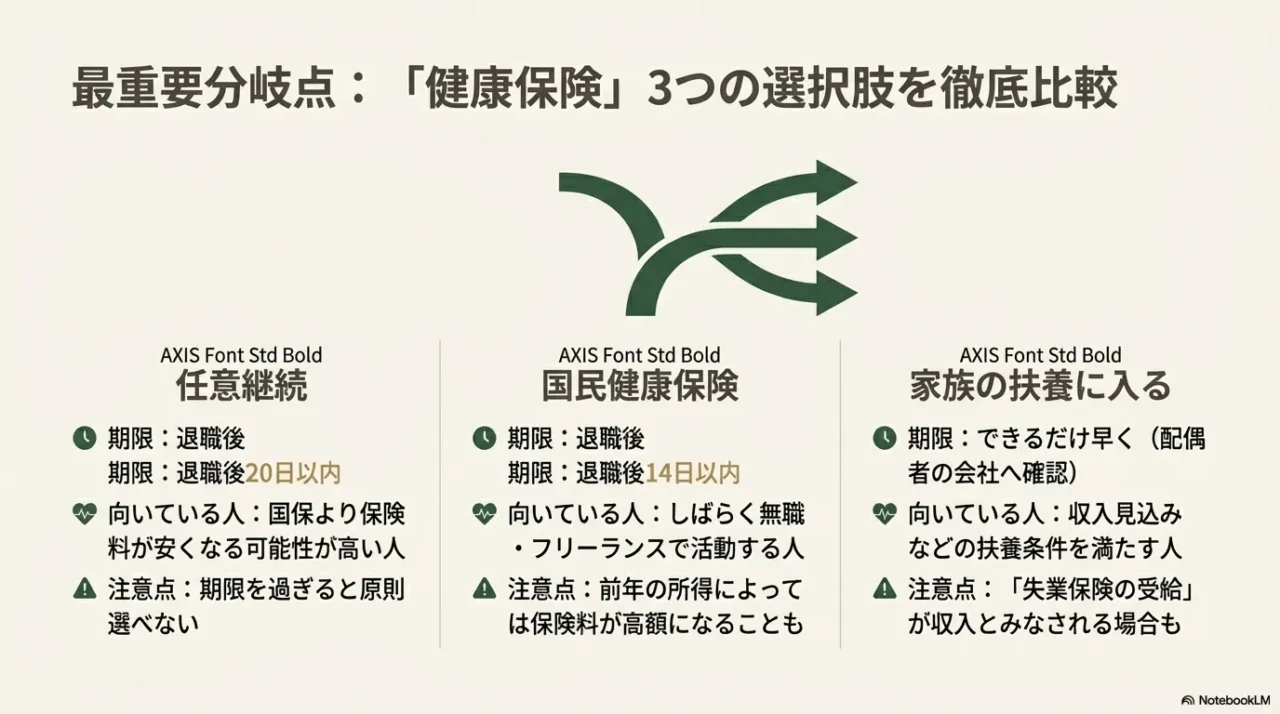

1-5. 健康保険の任意継続は20日以内、加入2か月以上が条件

退職後の健康保険は、ここで分岐します。

任意継続は「前職の健康保険を続ける」選択肢で、期限が短い(20日以内目安)のが特徴です。

ここ、めちゃくちゃ大事です。

なぜなら、任意継続は「期限を過ぎたら選べない」ことが多く、後から「やっぱ任意継続が安かった…」と気づいても戻れない可能性があるからです。

なので私は、退職が決まった段階で“選択肢を潰さない動き”を最優先にしています。

任意継続が向きやすい人

- 国民健康保険の保険料が高くなりそうな人

- 家族構成や収入状況的に、任意継続のほうが安くなる可能性がある人

- 次の転職までのつなぎを、手続き少なめで済ませたい人

任意継続のリアルな注意点(お金と運用)

任意継続は、在職中に会社と折半していた保険料を、退職後は原則として自分で負担するイメージになります。

だから「同じ保険に入るだけ」でも支払いが増えることがあるんですよね。

ここで誤解しやすいので、必ず保険料の見込みを確認しておきましょう。

また、保険料の支払い方法や、支払い遅れの扱いなどは加入先の運用があります。

うっかりミスが一番もったいないので、支払い方法(口座振替・納付書など)を決めたら、最初の1回はとくに丁寧に処理するのがおすすめです。

注意点:20日を過ぎると選べないことが多い

任意継続は「申請できる期間」が短いので、退職後にバタバタしていると逃しがちです。

私は、退職が決まった段階で見積もりを取り、国保と比較しておくのがいちばん確実だと思っています。

比べるときのコツ

任意継続は保険料が読みやすい一方、国民健康保険は自治体と前年所得で変動しやすいです。「いくらになるか」を先に数字で比較すると判断が早いですよ。

申請時に気をつけたい書類の話

任意継続では、退職した事実(資格喪失)を確認するための書類が必要になることがあります。

退職証明書や離職票の写しなど、加入先の指定に合わせて準備するイメージです。

ここが整っていないと処理が遅れる可能性があるので、会社から受け取る書類の中で「任意継続に使えるもの」を意識して確保しておくとスムーズです。(出典:全国健康保険協会「会社を退職するとき」)

健康保険の制度や必要書類は加入先(協会けんぽ・健保組合など)で異なります。

提出期限や添付書類は必ず公式案内で確認し、判断に迷う場合は社労士など専門家への相談をおすすめします。

1-6. 国民健康保険14日と扶養

任意継続にしないなら、国民健康保険か扶養のどちらかが有力です。

ここでの落とし穴は、国民健康保険は14日以内目安ということ。

迷っている間に期限を過ぎると、手続きが面倒になったり、確認事項が増えたりしがちです。

そしてもう一つの落とし穴が、「扶養に入れると思ってたのに、条件に合わなくて国保になった」というパターン。

ここ、けっこうあります。

だから私は、扶養の可能性がある場合でも、国保の手続きに必要なものを先に確認しておくのがおすすめです。

最終的に扶養になったとしても、その準備はムダになりません。

国民健康保険が向きやすい人

- しばらく無職・フリーランスで動く予定の人

- 任意継続より保険料が安くなりそうな人

国保の手続きで押さえるポイント

国保は市区町村の窓口で手続きすることが多いです。

必要書類は自治体で差があるので、行く前に自治体サイトで確認するのが鉄板。

とはいえ、一般的には「本人確認」「退職日が分かるもの」「マイナンバーが分かるもの」などが求められることが多いです。

あと、保険料の話。

国保は前年の所得や世帯状況で決まりやすいので、「今は無職だから安いはず」とは限りません。

ここがメンタルにくるポイントなんですよね。

だから、もし国保が高くなりそうなら、任意継続と比較したり、自治体の相談窓口で支払い方法を相談したり、早めに動くのが現実的です。

扶養に入る場合のポイント

家族の扶養に入る場合は、あなたが手続きするというより、家族が加入している健康保険のルールに合わせて進みます。

必要書類は加入先(協会けんぽ・健保組合など)で違うので、早めに「何が必要か」だけ確認しておくとスムーズです。

扶養は一般的に「収入見込み」などの条件で判断されることがあります。

失業保険の受給予定、短期バイトの予定、副業の収入などが絡むと判断が分かれる場合もあるので、「これって扶養に影響ありますか?」と先に確認しておくのが安全です。

TAKUのメモ

扶養は「入れるかどうか」だけじゃなく、「いつから入れるか」も重要です。空白期間が出るときは、暫定で国保にして、あとで扶養へ切替になるケースもあります。最終判断は加入先の案内に従ってください。

健康保険の切替は、あなたの状況(収入見込み・同居別居・扶養の範囲など)で扱いが変わることがあります。

正確な情報は加入先の公式案内で確認し、迷う場合は専門家への相談も検討してください。

2. 【状況別】退職後にやることの手続き

ここからは「あなたの状況」で手続きがどう変わるかを整理します。

すぐ転職するのか、空白期間があるのか、扶養に入るのか、独立するのか。

自分に近いケースを選んで読めば、必要な手続きだけに集中できます。

2-1. 国民年金第1号の手続きは14日以内が目安

退職して厚生年金の被保険者(いわゆる会社の社会保険)から外れ、次の就職が未定・空白期間がある場合、国民年金の第1号になるのが基本です。

ここも、14日以内目安で手続きする流れが一般的です。

年金って、体感としては「今すぐ困らない」ので後回しにされがちです。

でも、後からまとめて処理しようとすると、確認事項が増えたり、支払いの整理が面倒になったりして、結局ストレスが増えるんですよね。

だから私は、退職後の年金は“早めに片付けて心を軽くする案件”だと思ってます。

手続きの考え方

「すぐ決まるかも」と思って放置しがちですが、手続きは後からまとめてやるほど手間が増えます。

転職が決まったらその時点で切り替わることもあるので、まずは現時点の状態(無職なのか・扶養なのか)に合わせて動くのが合理的です。

第1号でよくある疑問:どこで、何をする?

手続きは市区町村の窓口や年金の窓口で行うことが多いです。

持ち物はケースによりますが、基本は「本人確認」「マイナンバー」「退職日が分かるもの」など。

窓口に行く前に、自治体サイトや電話で確認しておくと一発で終わりやすいです。

また、支払い方法(納付書・口座振替・クレジットなど)や、どの月から第1号になるのかは状況で変わることがあります。

ここを曖昧にしたまま進めると、後から「え、二重で払ってた?」みたいな不安が出るので、窓口で「いつから第1号ですか?」「いつの分から支払いが発生しますか?」はセットで聞くのがいいですよ。

転職が決まったらどうなる?

転職先で社会保険に加入するなら、年金はまた第2号に戻ります。

だから第1号の期間は“つなぎ”になることも多いです。

短期間でも手続きしておく価値は十分ありますし、つなぎ期間を無理なく乗り切るために、次のセクションで話す免除・猶予も含めて検討するとラクになります。

年金の種別や必要書類は状況で変わります。

最終的な判断は窓口の案内に従い、迷う場合は専門家に相談してください。

2-2. 国民年金第3号は扶養で14日以内が目安

配偶者などの扶養に入る場合、国民年金は第3号になるケースがあります。

この場合、健康保険の扶養手続きとセットで動くことが多いので、「健康保険の扶養」=「年金も連動」という感覚で覚えると迷いにくいです。

ただし、扶養は「言えば入れる」ものではなく、加入先が条件を見て判断するものです。

ここがモヤっとするポイントですよね。

だからこそ、やることは一つで、あなたの状況(収入見込み・働き方)を整理して、必要書類を揃えて、早めに申請。

これに尽きます。

やることの中心は「扶養認定」

第3号の手続き自体は、配偶者の勤務先を通じて進むことが多いです。

必要書類は加入先のルールによるので、退職日が決まったら早めに「いつまでに、何を出すか」だけ確認しておくと安心ですよ。

扶養の審査で聞かれやすいこと

一般的には、今後の収入見込み(働く予定があるか、どれくらいの収入になりそうか)、同居か別居か、扶養に入るタイミング(退職翌日からなのか、後日なのか)などが確認されやすいです。

ここは加入先で基準が違うこともあるので、「うちはこういうケースだとどうなりますか?」と具体的に相談するのが一番早いです。

失業保険を受給する予定がある場合も、扱いが気になりますよね。

これも加入先の判断に委ねられる部分があるので、受給予定の有無・受給見込みの時期などを正直に伝えて確認するのが安全です。

扶養の手続きをスムーズにするコツ

- 退職日と健康保険の資格喪失日をメモしておく

- 今後の働き方(転職予定・就業予定・収入見込み)を言語化しておく

- 必要書類のリストをもらい、先に揃えられるものから揃える

扶養の認定基準は加入先によって異なります。

必ず加入先の公式案内・勤務先の担当者に確認し、判断に迷う場合は専門家への相談も検討してください。

2-3. 国民年金免除猶予と離職票

退職後すぐに収入が途切れると、国民年金の保険料が重く感じることもあります。

そんなときは、免除や猶予の制度を検討できます。

ここで大事なのは、払えない状態を放置しないこと。

「払えない=詰み」ではないです。

むしろ、払えないときに使う制度があるのが救いなんですよね。

ただし、制度は自動で適用されません。

申請して、認められて、はじめて効きます。

だから、メンタルがしんどくなる前に、先に相談してしまうのがラクですよ。

免除・猶予は「相談して申請」が基本

失業を理由に手続きできる場合もあり、その際に離職票などの書類が必要になることがあります。

制度の対象や必要書類は個別事情で変わるので、まずは窓口で「今の状態だと何が使えるか」を確認して進めるのが確実です。

免除・猶予を検討するときの現実的な視点

免除や猶予は、短期的には支払い負担を下げてくれます。

一方で、将来の年金額や、追納(後から納める)との関係など、長期目線の論点も出ます。

だから私は、いきなり結論を出すというより、まず「今の生活を守る」→次に「将来の影響を理解して選ぶ」という順番がいいと思ってます。

離職票の活用ポイント

免除・猶予の申請で離職票が求められることがあるなら、離職票は「失業保険のための紙」だけじゃなくて、「年金の手続きを前に進める紙」にもなります。

なので、離職票が届いたらコピーを取り、必要な手続きに使い回せるようにしておくと便利です(もちろん提出先の指示に従ってください)。

押さえどころ

免除・猶予は、将来の年金額や条件に影響することがあります。短期的にラクでも長期的にどうかは別なので、専門家への相談も含めて判断するのが安心です。

制度の可否や影響は個別事情で変わります。

正確な情報は窓口・公式案内で確認し、将来への影響も含めて不安がある場合は専門家に相談してください。

2-4. ハローワーク失業保険給付制限と7日待期

失業保険は「ハローワークで求職の申込み」をして、受給資格が決まってから進むのが基本です。

ここで引っかかりやすいのが、7日待期や給付制限の考え方です。

失業保険まわりは、言葉が難しいんですよね。

待期、給付制限、認定日、求職活動…。

でも実際に必要なのは、「いつから」「何をすれば」「いつお金が入るのか」の3点です。

ここを押さえるだけで、ほとんどの不安は消えます。

まずは7日待期を知っておく

受給資格の決定後、一定の待期期間があるのが一般的です。

なので、「退職したらすぐ入金」とは限りません。

生活費の見立てを立てるときは、ここを織り込んでおくと安心です。

私は、退職直後に固定費の棚卸し(家賃・光熱費・通信費・保険料)をして、最低2〜3か月の資金繰りを“ざっくり”でも作るのをおすすめしています。

厳密な家計簿じゃなくてOKです。

「これだけあれば当面大丈夫」が見えるだけで、求職活動の質が上がります。

自己都合だと給付制限が絡むことがある

自己都合退職などでは、一定期間の給付制限がある扱いになることがあります。

近年は制度の見直しもあるので、最新の扱いは必ずハローワークで確認してください。

私は、初回の相談で「自分の退職理由だとどうなるか」を遠慮なく聞いてしまうのが早いと思っています。

ここで重要なのは、退職理由の説明を“感情”だけで語らないことです。

たとえば、体調、家庭の事情、通勤事情、ハラスメントなど、事情がある場合は、整理して伝えることで案内がスムーズになることがあります。

もちろん最終判断はハローワーク側ですが、相談が建設的になりやすいです。

求職活動のコツ:無理なく続ける設計

失業保険を受けるなら、求職活動の実績が求められることがあります。

ここで大事なのは、根性で頑張るより、続く形に落とすこと。

求人応募だけに偏らず、相談・セミナー・職業紹介など、あなたの状況に合う手段を組み合わせた方が、結果的に就職も早まりやすいと思います。

失業保険で詰まりやすい人の共通点

- 離職票が届くまで何もせず、初動が遅れる

- 入金タイミングを楽観視して資金繰りが崩れる

- 求職活動を一気に詰め込み、途中で燃え尽きる

もし「休養が必要」「働ける状態じゃない」など事情があるなら、手当の延長や別制度の検討が必要になることもあります。

関連して、私のサイト内で手続きの流れを掘った記事もあるので、状況が当てはまるなら参考にしてみてください。失業手当の受給期間延長手続きです。

失業保険の条件や期間は、退職理由・加入期間・過去の受給状況などで変わります。

必ずハローワークの案内を確認し、不安が強い場合は専門家に相談してください。

2-5. 確定申告・住民税で退職後にやることの手続き総まとめ

最後に、税金で詰まらないための総まとめです。

退職後は「所得税(確定申告)」と「住民税(納付方法)」がテーマになります。

ここ、めちゃくちゃリアルな話をすると、退職後の不安って「手続きが難しい」より「お金が読めない」が本体なんですよね。

税金はその代表格です。

だからこそ、確定申告と住民税の“全体像”だけ先に掴むと、気持ちが落ち着きますよ。

確定申告が必要になりやすいパターン

年の途中で退職して年末調整ができなかった場合、確定申告で精算することで還付になることもあります。

逆に、控除の状況や収入の組み合わせによっては追加で納付が必要になることもあるので、断定はできません。

源泉徴収票は必ず手元に置いておきましょう。

確定申告が絡むケースは、たとえば「年内に再就職しない」「医療費控除などの控除を使う」「副業がある」「退職金が出た」など、事情によっていろいろです。

ここは“自分の条件次第”なので、必要かどうか迷うなら、税務署の案内を確認しつつ、税理士に相談するのが早いです。

住民税は「退職時期」で納め方が変わりやすい

住民税は、退職時期によって一括徴収になったり、普通徴収(自分で納付)になったり、特別徴収の切替が必要になったりします。

通知が来たら放置せず、納付方法と期限を確認してください。

住民税の通知って、退職して少し落ち着いた頃に届くことが多いので、精神的にダメージが大きいです。

「え、こんなに?」ってなるやつ。

ここで慌てないためには、退職後の時点で「住民税は前年の所得ベースで来やすい」と理解しておくのが大事です。

金額の正確な見込みは人によりますが、考え方だけ知っておくと心が折れにくいですよ。

退職後のやること手続きは、結局この順番が強い

- 会社からの書類回収(離職票・源泉徴収票)

- 健康保険の選択(任意継続20日か国保14日か扶養)

- 年金の切替(第1号・第3号、必要なら免除・猶予)

- 失業保険の相談(7日待期・給付制限を確認)

- 税金の整理(確定申告・住民税)

住民税が高くて不安な場合は、状況によって相談や手続きの余地があることもあります。

私のサイト内でも「退職後の住民税が高いときの考え方」をまとめているので、通知が来て心が折れそうなら読んでみてください。退職後の住民税が高いときの対処と考え方です。

退職後のやること手続きは「期限」と「自分の状況」で整理すると一気にラクになります。

ここまで読んだあなたなら、もう迷子にならないはず。

ただ、手続きは自治体・加入先・あなたの状況で変わります。

最終的な確認は必ず公式サイトや窓口で行い、判断に迷う場合は社会保険労務士や税理士など専門家への相談をおすすめします。

コメント

コメント一覧 (1件)

[…] 関連:退職後にやることの手続きを期限別に整理 […]