こんにちは。ジェネレーションB、運営者の「TAKU」です。

会社を辞めようと決心したとき、まず頭をよぎるのは「生活していけるだろうか」という不安ではないでしょうか。

次の仕事が決まっていない状態で退職する場合、毎月の給料がなくなる恐怖は計り知れません。

でも、安心してください。日本には退職する時にもらえるお金として、失業保険や還付金といった様々なセーフティネットが用意されています。

実は2025年には法改正があり、私たち労働者にとって有利な変更も予定されているのをご存知でしょうか。

この記事では、複雑な申請手続きや税金の話を、私自身の視点で噛み砕いてお伝えします。

制度を正しく理解して、損をしない退職準備を進めていきましょう。

この記事でわかること

- 退職時に申請できる給付金の種類と計算方法

- 2025年の法改正による失業保険の給付制限短縮ルール

- 結婚や転居などの理由で給付を早めるテクニック

- 健康保険や税金の手続きで損をしないためのポイント

1. 退職する時にもらえるお金と2025年の制度改正

退職を考える際、最も気になるのが「当面の生活費」ですよね。

実は2025年は、この分野で非常に大きな動きがあった年なんです。

これまで「自己都合で辞めるとしばらくお金がもらえない」というのが常識でしたが、そのルールが大きく変わりました。

ここでは、基本となる失業保険の仕組みから、最新の改正情報までをチェックしていきましょう。

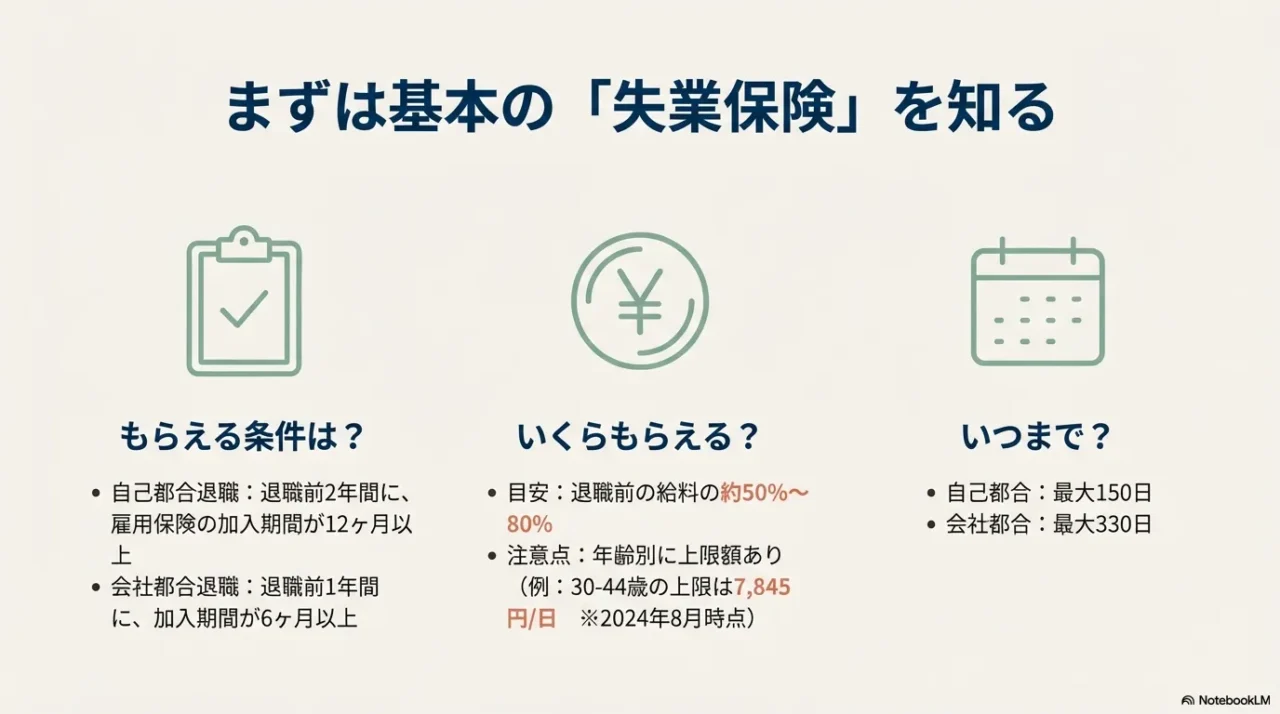

1-1. 失業保険の受給条件と計算方法

退職する時にもらえるお金の代表格といえば、やはり雇用保険の基本手当(いわゆる失業保険)です。

これは、再就職を目指す人の生活を支えるための制度ですが、誰でも自動的にもらえるわけではありません。

仕組みを正しく理解していないと、「あてにしていたのにもらえなかった!」なんてことになりかねないので、まずは基本をしっかり押さえておきましょう。

まず大前提として、「ハローワークで求職の申し込みをしていること」「いつでも働ける能力と意思があること」が必要です。

つまり、病気ですぐに働けない場合や、妊娠・出産ですぐに就職活動ができない場合、あるいは定年退職してしばらく充電期間として休みたい場合は、原則として受給の対象外となってしまいます。

病気やうつ病で退職する場合のお金(傷病手当金)の受給条件はこちら

ただ、そういった事情がある場合は「受給期間の延長」手続きをすることで、権利を最大4年まで持ち越すことができます。

この手続きを忘れると権利自体が消滅してしまうので注意が必要です。

受給に必要な被保険者期間の目安

- 自己都合退職の場合:離職の日以前2年間に、雇用保険の被保険者期間が通算して12ヶ月以上あること。

- 会社都合退職(解雇・倒産など)の場合:離職の日以前1年間に、被保険者期間が通算して6ヶ月以上あること。

次に気になる「いくらもらえるのか(基本手当日額)」についてですが、これは退職前6ヶ月間の給与(賞与を除く)をもとに計算されます。

計算式は少しややこしいですが、ざっくり言うと「退職前の日給の50%〜80%程度」が支給されるイメージです。

現役時代の給与が低かった人ほど給付率は高く(80%寄り)、高かった人ほど低く(50%寄り)設定されています。

ここで重要なのが、年齢区分ごとに設定されている「基本手当日額の上限額」です。

2024年8月の改定データを見ると、例えば30歳〜44歳の上限額は7,845円、45歳〜59歳は8,635円となっています。

いくら現役時代に月給50万円や60万円をもらっていたとしても、失業保険としてもらえる金額には天井があるということです。

この上限額は毎年8月に見直されるので、常に最新情報をチェックしておく必要があります。

また、給付を受けられる日数(所定給付日数)も、退職理由や年齢、勤続年数によって大きく異なります。

自己都合退職の場合は最大でも150日ですが、会社都合退職(倒産・解雇など)の場合は、年齢や勤続年数によっては最大330日(約11ヶ月)も支給されることがあります。

この差は数百万円単位になることもあるため、退職理由が「自己都合」なのか「会社都合」なのかは、退職時の非常に重要な交渉ポイントになります。

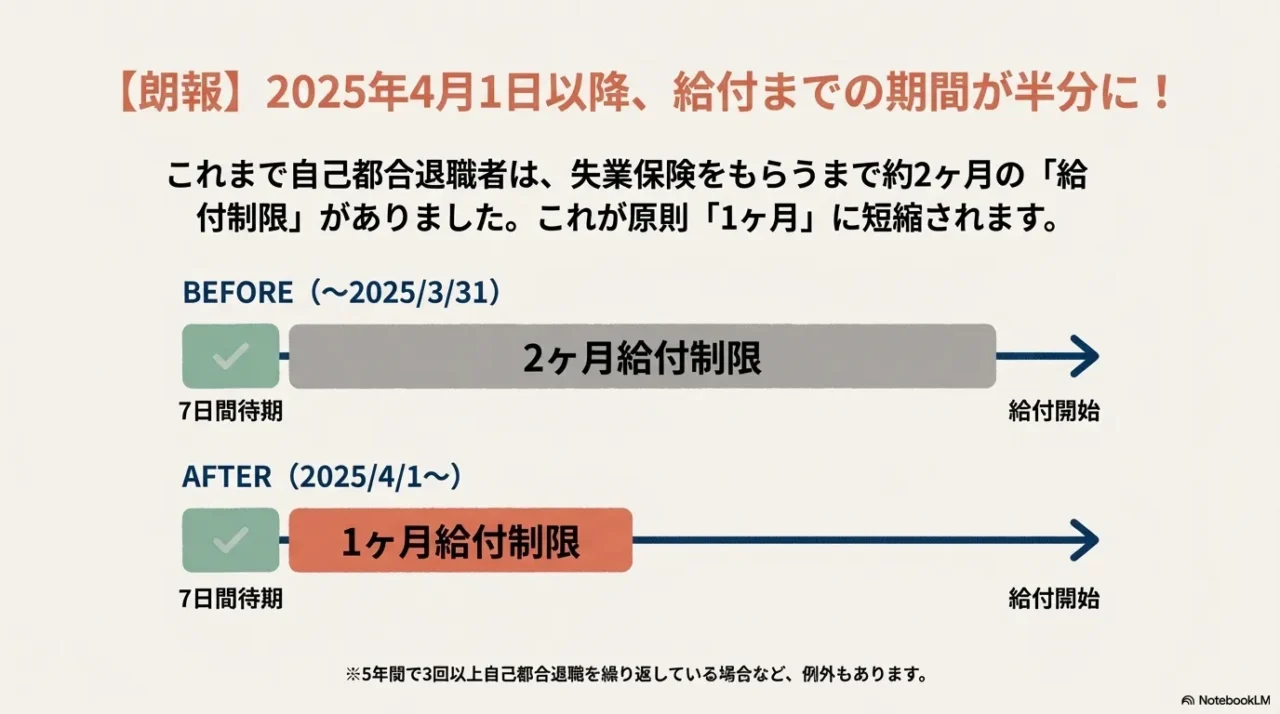

1-2. 2025年から給付制限期間が短縮される条件

これが今回、一番お伝えしたいポイントです。

これまで、自分の都合で会社を辞めた場合(自己都合退職)、7日間の待期期間の後、さらに「2ヶ月間(以前は3ヶ月)」はお金がもらえない「給付制限期間」がありました。

この期間は「ペナルティ期間」のようなもので、貯金を取り崩しながら生活しなければならず、多くの転職希望者を苦しめてきました。

しかし、2025年4月1日以降に退職する場合、この給付制限期間が原則として「1ヶ月」に短縮されます。

これは転職を考えている私たちにとって、非常に大きなメリットです。

経済的な空白期間が短くなれば、より前向きに次のキャリアへ踏み出せますよね。

例えば、4月末に退職して5月にハローワークで手続きをすれば、従来なら8月頃まで入金がなかったのが、6月下旬〜7月頭には最初の振込があるイメージです。

これなら、貯金が少し心許なくてもチャレンジしやすくなります。

この改正の背景には、労働市場の流動性を高めたいという国の狙いがあります。

「今の会社に不満があるけれど、辞めると当面の生活費が…」と我慢している人が、もっと自由に転職できるようにするための施策なんです。(出典:厚生労働省『雇用保険法等の一部を改正する法律案の概要』)

注意!短縮されないケースもあります

ただし、この短縮ルールには例外があります。「5年間のうちに3回以上、自己都合退職を繰り返している場合」は、これまで通り給付制限期間が長くなるなどのペナルティ規定が適用される可能性があります。これは、制度を悪用して安易な入退社と受給を繰り返すことを防ぐための措置です。ご自身の過去の受給履歴を確認しておきましょう。

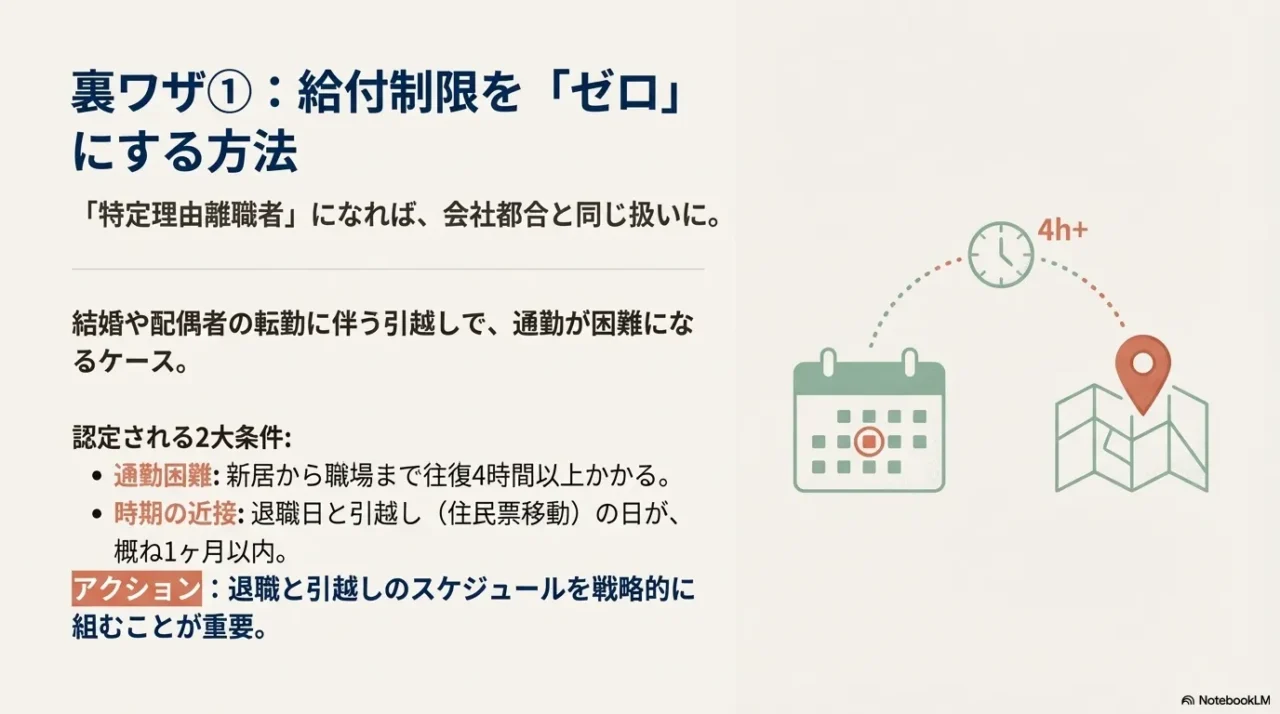

1-3. 結婚や転居で特定理由離職者になる要件

退職届に「一身上の都合」と書けばすべて自己都合退職扱いになると思っていませんか?

実は、退職理由が形式上「自己都合」であっても、実質的にやむを得ない事情がある場合は「特定理由離職者」として認定され、会社都合退職と同等の手厚い扱いを受けられることがあります。

仕事のストレスやうつ病で辞める場合に「特定理由離職者」になる方法

具体的には、給付制限期間が完全になくなったり、国民健康保険料が大幅に軽減されたりするのです。

特に関連検索で多いのが、「結婚」や「配偶者の転勤」に伴う引越しで退職するケースです。

しかし、単に「結婚するから辞めます」だけでは認められません。

ハローワークが定める厳格な基準(通称:通勤困難要件)をクリアする必要があります。

特定理由離職者と認められるためのハードル

- 基準1 通勤困難性:新しい住所(または配偶者の住所)から勤務先への通勤が、往復所要時間で概ね4時間以上となり、通勤が困難であると認められること。

- 基準2 時期の近接性:離職の日と、住所移転(入籍・住民票移動)の日が、概ね1ヶ月以内であること。

特に重要なのが「時期の近接性」です。

例えば、「3月に退職して、実家でゆっくり準備をして、10月に結婚して新居へ引っ越す」といったケースでは、退職と結婚・転居の因果関係が薄いと判断され、特定理由離職者として認められない可能性が高いです。

逆に言えば、退職日と入籍・引越し日を1ヶ月以内に寄せるスケジュールを組むことが、認定を勝ち取るための戦略になります。

手続きには、客観的な証拠書類が不可欠です。

離職票はもちろん、新旧の住所と移動日がわかる住民票の写し、結婚の事実を証明する婚姻届受理証明書や戸籍謄本、そして配偶者の転勤が理由なら辞令のコピーなどが必要です。

さらに、「通勤がいかに困難か」を示すために、乗換案内アプリの検索結果(往復4時間以上かかる画面)をプリントアウトして持参すると、窓口での説明がスムーズになります。

ハローワークの担当者によって判断の厳しさが異なることもありますが、準備を万全にしておけば認められる確率はグッと上がります。

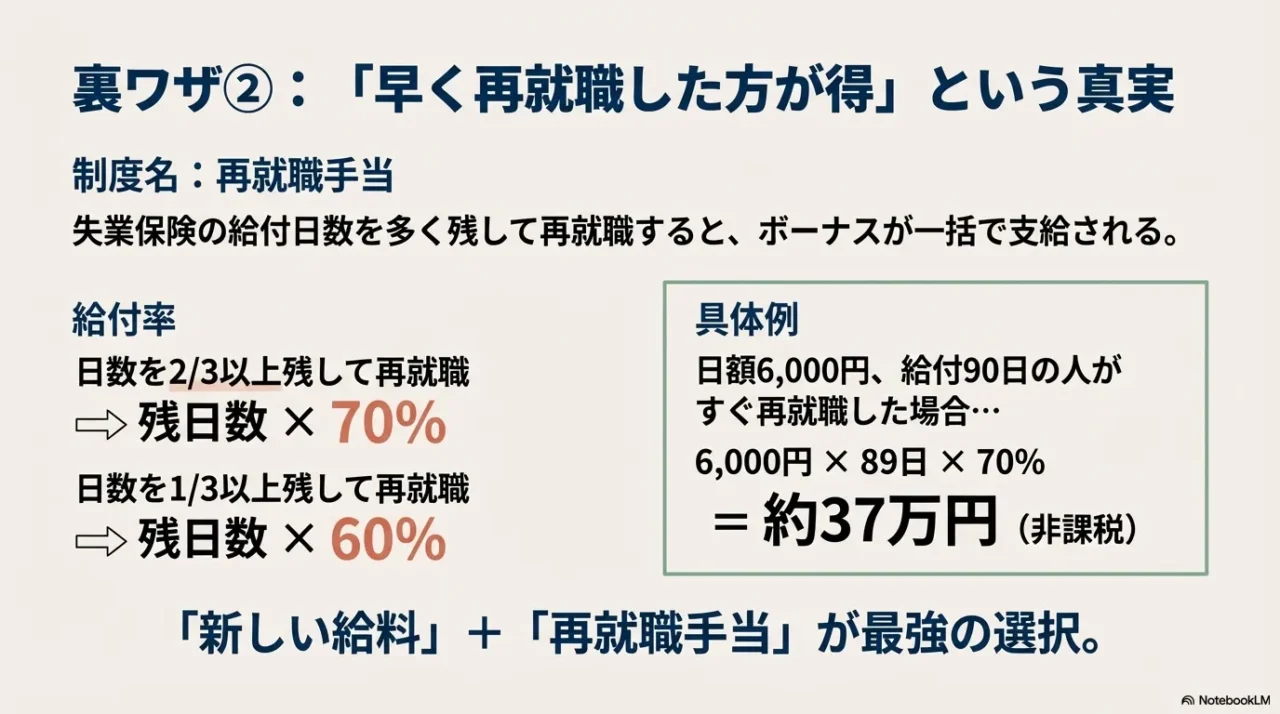

1-4. 早期の就職で再就職手当を受け取る方法

「せっかく失業保険をもらえる権利があるんだから、満額もらいきってから就職したほうが得だ」と考える方もいるかもしれません。

しかし、制度設計上は早期再就職に対する強力なボーナスが用意されています。

それが「再就職手当」です。

再就職手当は、失業保険の給付日数を多く残して就職した場合に、残りの日数分の一部を一括で受け取れる制度です。

計算式は以下のようになっています。

再就職手当の給付率

- 所定給付日数を3分の2以上残した場合:基本手当日額 × 残日数 × 70%

- 所定給付日数を3分の1以上残した場合:基本手当日額 × 残日数 × 60%

例えば、基本手当日額が6,000円で、給付日数が90日ある人が、待期期間終了直後(残日数89日)に就職を決めたとしましょう。

この場合、約37万円(6,000円 × 89日 × 70%)もの金額が、非課税で一括支給されます。

これに加えて新しい会社からの給料も入ってくるわけですから、経済的なメリットは非常に大きいです。

さらに、再就職手当を受けて就職したものの、新しい職場の給料が前職よりも下がってしまった場合には、「就業促進定着手当」という追加の補填制度まで用意されています。

これは、下がってしまった賃金の6ヶ月分を一定限度まで補ってくれるものです。

「早く就職すると損」というのは誤解で、実は「早く就職して手当をもらい、さらに給料ももらう」というのが、最も賢い退職マネー戦略なんですね。

【会社PC返却後の必需品】職務経歴書もこれで安心

会社を辞めてPCを返却した後、意外と困るのがExcelやWordがないこと。

職務経歴書の作成や副業の事務作業で必ず必要になります。

サブスク版ではなく「永続版」を選べば、追加費用の心配なく半永久的に使い続けられるので経済的です。

1-5. 教育訓練給付金やリスキリング支援の活用

退職期間を単なる「求職活動の時間」とするのではなく、「スキルアップの時間」と捉える人に対し、国はかつてないほど手厚い支援を行っています。

特に注目したいのが教育訓練給付金制度です。

これは、厚生労働大臣が指定する講座を受講し修了した場合、受講費用の一部が戻ってくる制度です。

講座のレベルによって3つの種類があり、英検や簿記などの「一般教育訓練」なら費用の20%(上限10万円)、看護師やAI・データサイエンスなどの専門性が高い「専門実践教育訓練」なら、なんと最大で費用の70%(年間上限40万円など)が支給されます。

数十万円かかるプログラミングスクールの費用も、この制度を使えば実質負担を大幅に減らすことができます。

そして、2025年の改正に関連して絶対に見逃せないのが、「教育訓練を受けることで給付制限が解除される」という新ルールです。

これまで自己都合退職者は給付制限期間を待たなければなりませんでしたが、離職期間中や離職日前1年以内に、自ら教育訓練(リスキリング)を行った場合には、この給付制限を解除し、速やかに失業手当を支給するという方針が打ち出されています。

つまり、「退職してプログラミングの勉強を始めたら、待期期間なしですぐに失業保険がもらえる」という状況になるわけです。

これなら、金銭的な不安なく学習に集中できますよね。

退職を考え始めたら、自分が興味のある分野で指定講座がないか、まずは検索してみることを強くおすすめします。

【自己投資の決定版】新しいスキルは、新しい相棒と共に

給付金制度を活用してスキルアップを目指すなら、まずは道具への投資から。最新のAppleシリコン搭載マシンなら、プログラミングから動画編集までストレスなくこなせ、あなたの市場価値を一気に引き上げます。退職金で買うべき「未来への切符」です。

【集中力を買う】どこでも「書斎」になる静寂

カフェや自宅を「集中できる学習スペース」に激変させる、業界最高クラスのノイズキャンセリング性能。

リスキリング学習の効率を最大化するなら、このヘッドホンがもたらす「静寂」は価格以上の価値があります。

2. 退職する時にもらえるお金を増やす手続きと税金

「もらえるお金」というと給付金ばかりに目が行きがちですが、「出ていくお金を減らす」ことや「払いすぎたお金を取り戻す」ことも、結果的に手元に残るお金を増やす重要な要素です。

退職後の手続きは期限がシビアなものが多いので、しっかりと確認しておきましょう。

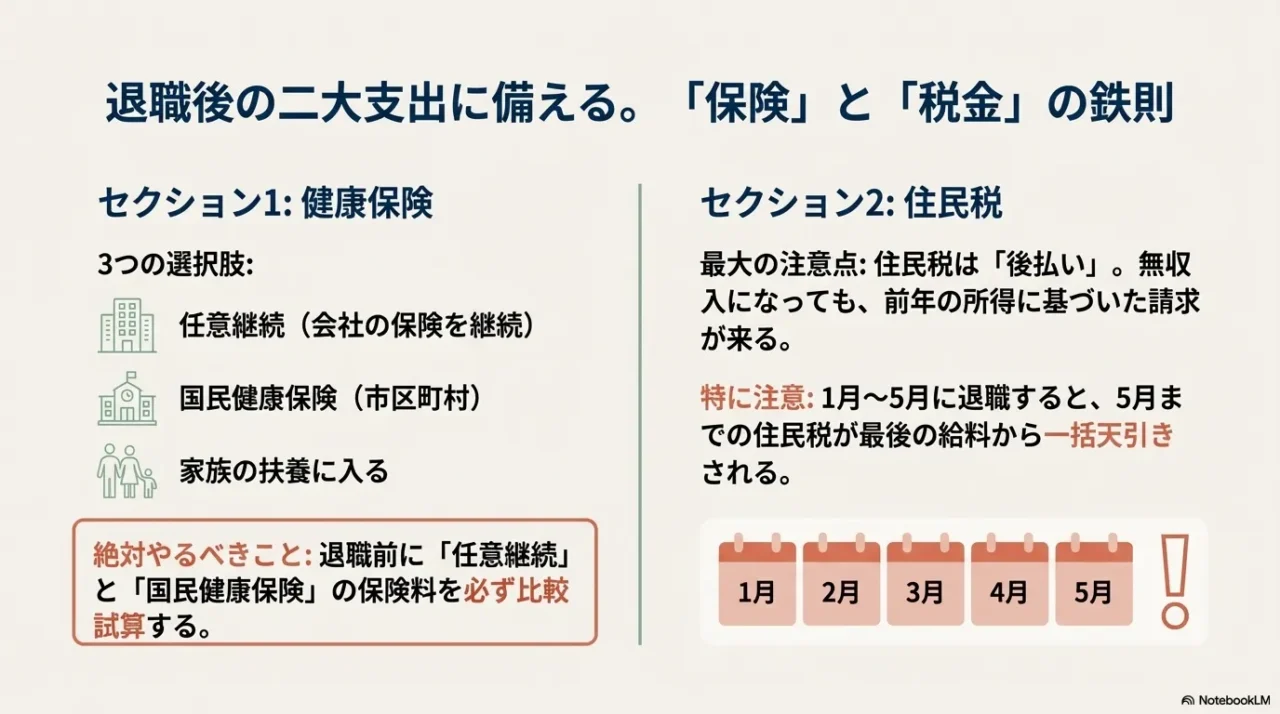

2-1. 健康保険の切り替えと任意継続の選び方

会社を辞めると、翌日から会社の健康保険証はただのプラスチックカードになります。

日本は国民皆保険制度なので、退職後すぐに新しい保険への切り替え手続きが必要です。

無保険の期間に病気や怪我をすると、医療費が全額自己負担(10割負担)になってしまうリスクがあるため、これは最優先事項です。

退職後の健康保険には、主に以下の3つの選択肢があります。

| 選択肢 | 特徴と注意点 |

|---|---|

| 1. 任意継続 | 在職中の健康保険に個人として継続加入する制度(最長2年)。 メリット:給付内容が手厚い(保養所利用など)。保険料に上限があるため、在職中の給与が高かった人は割安になる場合がある。 デメリット:会社負担分がなくなるため、保険料は在職中の約2倍になる。退職翌日から20日以内の申請が必須。 |

| 2. 国民健康保険 | お住まいの市区町村で加入する制度。 メリット:前年の所得が低い場合や、退職理由が会社都合(特定受給資格者等)の場合は保険料が安くなる軽減措置がある。 デメリット:前年の所得が高いと保険料が高額になりがち。扶養という概念がなく、家族全員分の保険料がかかる。 |

| 3. 家族の扶養 | 配偶者や親の扶養に入る。 メリット:保険料負担がゼロ円。経済的には最強の選択肢。 デメリット:年収要件(今後1年間の見込み年収130万円未満)があるため、失業保険を受給している間は入れないケースが多い。 |

「どれが一番お得か」は、前年の年収や家族構成によって全く異なります。

一般的に、独身で年収が高かった人は「任意継続」がお得なケースが多く、扶養家族が多い場合や会社都合退職の場合は「国民健康保険」の方が安くなることもあります。

もちろん、条件を満たすなら「家族の扶養」がベストです。

失敗しないための鉄則は、比較試算です。

退職前に会社の総務担当者に「任意継続の保険料はいくらになりますか?」と聞き、居住地の役所に行って「前年の年収がこれくらいで退職するんですが、国民健康保険料はいくらになりますか?」と試算してもらいましょう。

このひと手間で、年間数万円〜十数万円の節約になることも珍しくありません。

2-2. 住民税の徴収と確定申告による税金の還付

退職後に「こんなに高いの!?」と驚かされ、家計を圧迫する最大の要因が住民税です。

住民税は「後払い」のシステムで、前年(1月〜12月)の所得に対して課税された分を、翌年(6月〜翌々年5月)に支払います。

つまり、退職して無収入になったとしても、バリバリ働いていた昨年の年収に基づいた高額な請求書が届くのです。

住民税の支払い方法は、退職する時期によって異なります。

- 6月〜12月に退職する場合:退職月の翌月以降の分は、役所から届く納付書で自分で払う「普通徴収」に切り替わります。

- 1月〜5月に退職する場合:ここが要注意です。「5月分までの住民税」を、最後の給与や退職金から一括で天引き(一括徴収)することが法律で義務付けられています。例えば3月に辞める場合、3月・4月・5月分の3ヶ月分の住民税が給与からまとめて引かれるため、最後の手取り額が極端に少なくなったり、最悪の場合はマイナスになって会社にお金を払わなければならないケースも発生します。

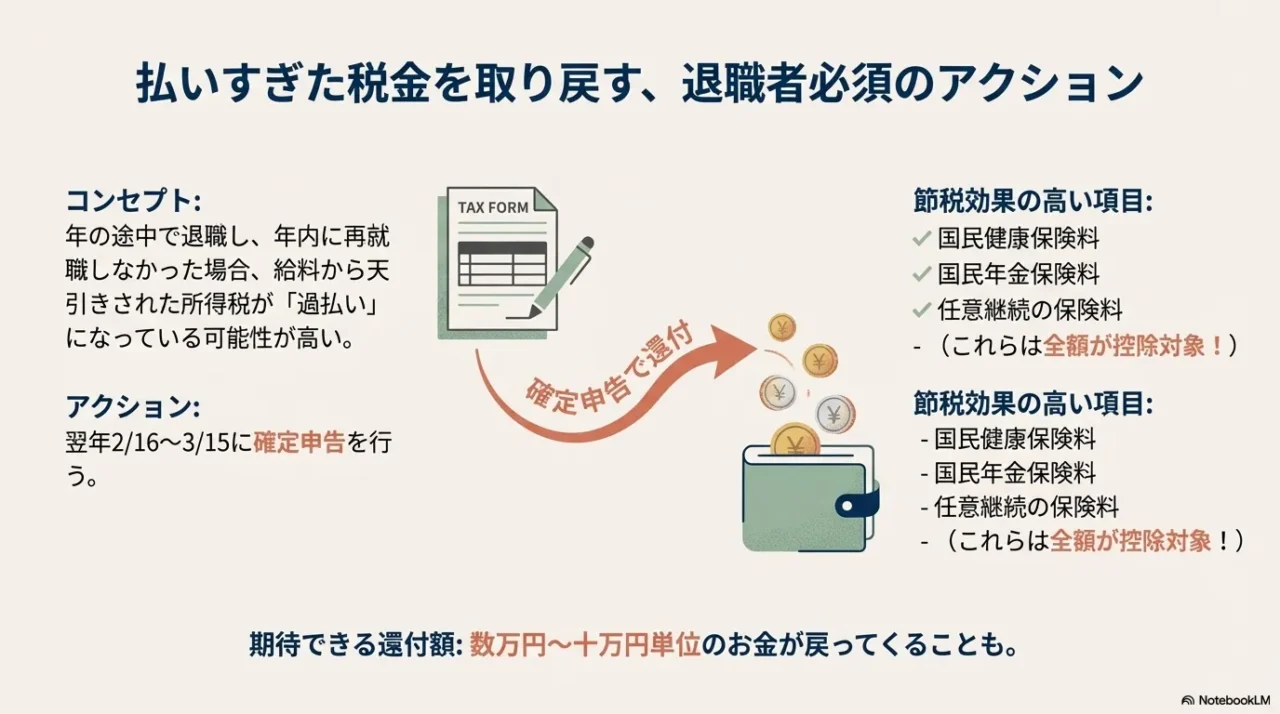

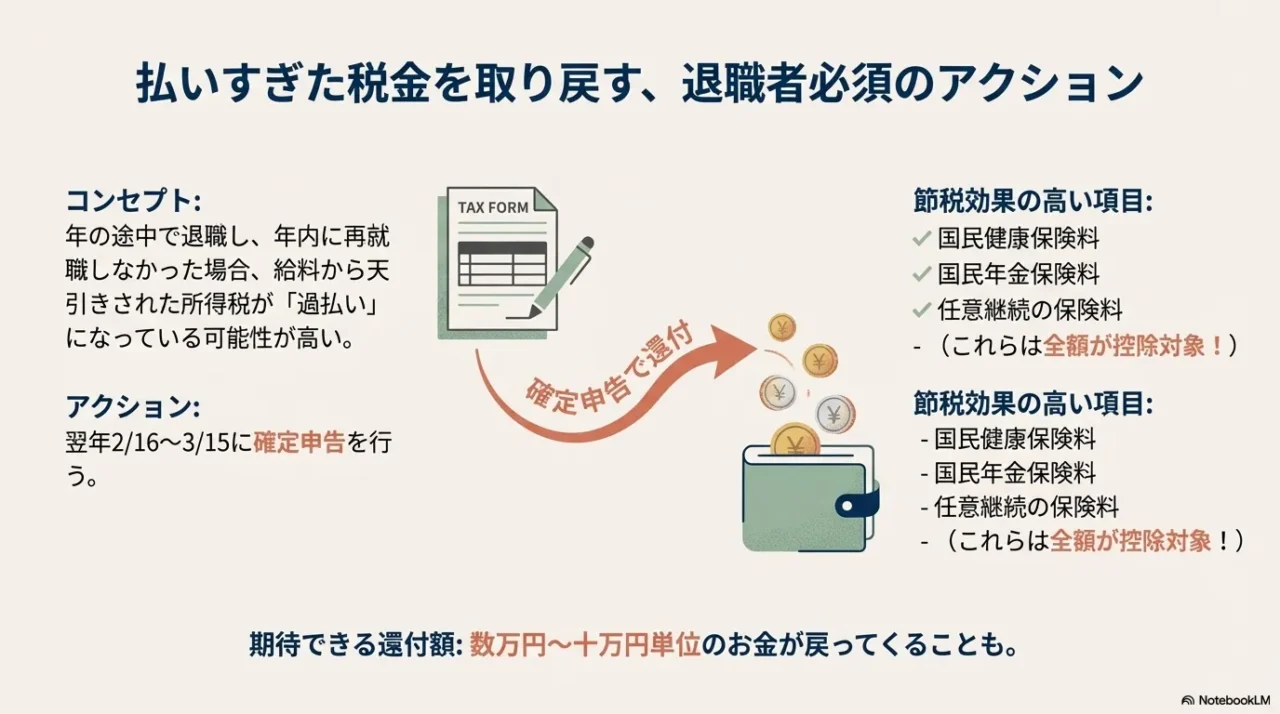

そして、もう一つ重要なのが所得税の確定申告です。

会社員は年末調整で税金の計算を済ませますが、年の途中で退職して年内に再就職しなかった場合、年末調整が行われません。

そのため、給与から天引きされていた所得税が「払いすぎ(過払い)」の状態になっている可能性が非常に高いのです。

翌年の2月16日〜3月15日に確定申告を行うことで、払いすぎた所得税が戻ってくる(還付される)ケースが大半です。

特に、退職後に自分で支払った国民健康保険料、国民年金保険料、任意継続の保険料は、全額が「社会保険料控除」の対象になります。

これを申告し忘れると大損です。

e-Taxやスマホ申告を使えば自宅からでも簡単にできるので、面倒くさがらずに必ずチャレンジしてください。

数万円〜十万円単位のお金が戻ってくる可能性があります。

2-3. 退職時に請求できる未払い残業代の時効

もし、あなたがこれまでに「サービス残業」をしていたなら、それは会社への「貸付金」と同じです。

退職は、その貸したお金を回収するラストチャンスです。

2020年の民法改正により、未払い残業代を請求できる権利(消滅時効)は、従来の2年から当面「3年」に延長されました。

2025年の現在であれば、過去3年分(36ヶ月分)の未払い残業代をすべて遡って請求する権利が法的に定着しています。

例えば、月5万円分の未払い残業があったとすると、3年分で180万円。

これに遅延損害金などが加われば、200万円を超える請求権を持っていることになります。

これは「もらえるお金」の中でも最大級の金額になる可能性があります。

「でも、タイムカードを押してないから証拠がない」と諦めるのは早いです。

裁判所や労働審判では、タイムカード以外にも様々なものが証拠として認められています。

有効な証拠の例

- パソコンのログイン・ログオフの記録

- 交通系ICカード(Suica/PASMOなど)の乗車履歴

- 業務日報や送信メールの時刻

- Googleマップのタイムライン(ロケーション履歴)

- 詳細な日記や手帳(「〇〇の業務で〇時まで残業」といった具体的なメモ)

退職準備の最強ツール】証拠保全から確定申告までこれ1台

退職時の書類整理や確定申告の領収書管理、そして在職中の証拠(勤務記録や日報)の保全に。

紙の資料を驚くべき速さでデジタル化できるこのスキャナーは、独立後の経理事務でも最強の相棒になります。

「紙のストレス」から解放されましょう。

重要なのは、在職中に証拠を集めることです。

退職してからは会社のシステムにアクセスできなくなり、証拠集めのハードルが一気に上がります。

退職を決意したら、水面下で自分の勤務実績をコピーしたり、データを保存したりしておくことが、退職後の交渉を有利に進めるための切り札になります。

2-4. 退職金とiDeCoの受け取り方による節税

退職金が出る会社に勤めている方、そして老後資金のためにiDeCo(個人型確定拠出年金)を積み立てている方は、「受け取り時期」と「受け取り方」に細心の注意が必要です。

退職金には「退職所得控除」という、税金が安くなる非常に強力な非課税枠がありますが、iDeCoの一時金と会社の退職金を両方受け取る場合、ルールを知らないと税金で損をする可能性があります。

これまでは「5年ルール」といって、iDeCoを先に受け取り、5年以上空けてから会社の退職金を受け取れば、それぞれの勤続年数に基づく控除枠をフル活用できる(=税金が安くなる)という裏ワザがありました。

しかし、2025年以降の税制改正の議論において、この調整期間が「10年」(あるいはそれ以上)に延長される方向で進んでいます(いわゆる10年ルール、19年ルール)。

これにより、「退職一時金とiDeCo一時金のずらし受給による節税スキーム」が使いにくくなる可能性が高いです。

もし両方を受け取る時期が近くなりそうなら、どちらか一方を「一時金」ではなく「年金形式(分割受け取り)」にするなどの対策が必要になります。

年金形式にすれば「公的年金等控除」が使えるため、退職所得控除の枠を使わずに済みます。

退職金やiDeCoは金額が大きいだけに、税率が数パーセント変わるだけで手取り額が数十万円変わってきます。

退職が近づいたら、会社の退職金規定を確認し、iDeCoの受給開始時期をどうするか、最新の税制に基づいてシミュレーションを行うことが不可欠です。

【退職金で買う一生モノ】自宅作業の生産性を極める

これからフリーランスや在宅ワークを始めるなら、身体が資本です。

世界中のクリエイターや経営者が愛用するワークチェアの王様「アーロンチェア」。

自宅作業での腰への負担を劇的に軽減し、長時間の集中を支えてくれる、健康への最高投資です。

2-5. 退職する時にもらえるお金を完全網羅したまとめ

退職はキャリアの終わりではなく、新しい人生へのスタートラインです。

しかし、そのスタートを順調に切り、焦らずに次のステップへ進むためには、手元の資金確保が欠かせません。

今回ご紹介したように、2025年の失業保険改正や特定理由離職者の認定、そして税金や保険の手続きなど、知っているだけで数十万円以上の差がつく制度がたくさんあります。

退職マネーのポイント

- 2025年4月からは、自己都合退職でも1ヶ月で失業保険がもらえる可能性が高まる。

- 結婚・転居での退職は、退職日と引越し時期を調整して「特定理由離職者」を狙う。

- 健康保険は「任意継続」と「国保」を必ず比較試算してから切り替える。

- 退職翌年の確定申告を忘れずに行い、払いすぎた税金を取り戻す。

【自分へのご褒美】心機一転、次のステージへ

長い間お疲れ様でした。

頑張った自分への最高のご褒美に、憧れのスーツケースはいかがでしょうか。

有給消化期間の旅行や、新たなキャリアへの旅立ちを象徴するプレミアムなラゲージで、気分を一新して次のステージへ踏み出しましょう。

日本の公的制度は基本的に「申請主義」です。

どんなに条件を満たしていても、自分から手を挙げて書類を出さない限り、国や会社は1円もくれません。

「手続きが面倒くさいから」と放置せず、一つひとつ着実に手続きを進めて、もらえる権利をしっかりと行使してください。

この記事が、あなたの新しい一歩を支える力になれば嬉しいです。

※本記事の情報は2025年時点の一般的な制度に基づいています。

個別の受給資格や税額については、必ずハローワーク、市区町村の窓口、税務署などの公式サイトをご確認いただくか、専門家にご相談ください。

コメント

コメント一覧 (1件)

[…] 【完全保存版】退職する時にもらえるお金は?2025年法改正と受給手続きを… こんにちは。ジェネレーションB、運営者の「TAKU」です。 […]